Фото: Shutterstock

Фото: Shutterstock

В этом тексте:

- Как ключевая ставка влияет на вклады

- Средние ставки по вкладам в банках

- Топ-10 выгодных вкладов без дополнительных условий

- Что будет с вкладами в 2024 году

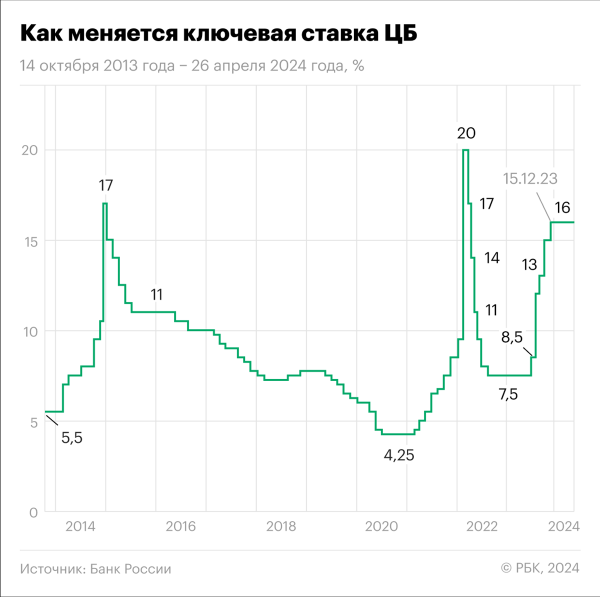

На опорном заседании совета директоров 26 апреля Банк России в третий раз принял решение оставить ключевую ставку на прежнем уровне — 16% годовых. «Возвращение инфляции к цели и ее дальнейшая стабилизация вблизи 4% предполагают более продолжительный период поддержания жестких денежно-кредитных условий в экономике, чем прогнозировалось ранее», — сказано в пресс-релизе ЦБ.

Согласно прогнозу Банка России, годовая инфляция должна снизиться до 4,3–4,8% в 2024 году и вернуться к 4% в 2025 году. Регулятор также повысил прогноз средней ключевой ставки в 2024 и 2025 годах до 15–16% и 10–12% соответственно (с 13,5–15,5% и 8–10% в февральском прогнозе). При этом ЦБ не исключает дальнейшего повышения ключевой ставки, но этот сценарий не является базовым, сказала на пресс-конференции председатель Банка России Эльвира Набиуллина.

rbc.group

Изменение ключевой ставки Центробанка России 14 октября 2013 года — 26 апреля 2024 года (Фото: РБК)

Изменение ключевой ставки Центробанка России 14 октября 2013 года — 26 апреля 2024 года (Фото: РБК)

Следующее заседание совета директоров Банка России по ключевой ставке состоится 7 июня 2024 года.

Как ключевая ставка влияет на вклады

В первом квартале продолжился рост объема средств физлиц на текущих счетах и вкладах в российских банках. Так, в ВТБ общий портфель сбережений розничных клиентов достиг ₽7,6 трлн (+11% с начала года). По оценке банка, рынок классических пассивов во втором квартале прибавит еще ₽1,5–1,7 трлн и может достигнуть ₽48–48,5 трлн по итогам первого полугодия.

В Сбербанке объем средств физических лиц по итогам первого квартала составил ₽23,2 трлн на фоне притока средств на срочные депозиты (+2,5% с начала года). По оценке «Сбера», темпы роста средств физлиц по сектору в 2024 году составят 24–26%.

По данным Центробанка, в марте продолжался активный рост средств населения в российских банках (+₽0,9 трлн по сравнению с предыдущим месяцем), а объем остатков средств физлиц на 1 апреля составил ₽47 трлн.

Регулятор отмечает, что выросли только рублевые остатки (+₽893 млрд, +2,1%), преимущественно на срочных вкладах (+₽710 млрд, +2,5%, при этом оценочно около ₽200 млрд приходится на начисленные проценты). Это вызвано сохранением выгодных ставок по вкладам (14,83% в топ-10 банков на конец марта), добавляют аналитики.

По мнению ЦБ, рост средств на текущих счетах был более сдержанным (+₽184 млрд, +1,3%), вероятно, из-за перетока части средств на вклады, а также из-за расходов в праздничные дни.

На пресс-конференции по ключевой ставке 26 апреля председатель Банка России Эльвира Набиуллина подчеркнула, что у населения сейчас хватает доходов и на увеличение сбережений, и на наращивание потребления.

Количество жителей России, которые могли бы прожить на свои сбережения от нескольких месяцев до двух лет, выросло с 37% до 45% за три года. Об этом свидетельствуют данные лаборатории полевых исследований Института соцанализа и прогнозирования РАНХиГС.

По данным опроса, на том же уровне потребления только за счет сбережений в течение нескольких месяцев могли прожить в 2020 году 22% опрошенных, а в 2023-м — 25%. Прожить на имеющиеся средства без сокращения расходов около года могли 9% и 12% соответственно, два года и более — 6% в 2020 году и 8% в 2023 году, сообщается в отчете.

Доля россиян, предпочитающих хранить сбережения на счете в банке, увеличилась в апреле до 44% (+1 п.п. к прошлому месяцу), сообщает Банк России в обзоре «Инфляционные ожидания и потребительские настроения». При этом доля опрошенных, предпочитающих хранить деньги в наличной форме, снизилась до 27% (-1 п.п.).

Средние ставки по вкладам в банках

Фото: Shutterstock

Фото: Shutterstock

По результатам мониторинга Центробанка, средняя максимальная ставка в топ-10 банков в третьей декаде апреля увеличилась на 0,09 п.п., до 14,92% годовых. Изменение ставок по вкладам имело разнонаправленный характер, а наибольшее увеличение доходности произошло по коротким депозитам сроком до трех месяцев — сразу на 1,01 п.п.

Средние максимальные процентные ставки по вкладам в топ-10 банков в зависимости от срока за третью декаду апреля 2024 года составили:

- на срок до трех месяцев — 12,96% (+1,01 п.п. ко второй декаде апреля);

- на срок от трех до шести месяцев — 14,27% (-0,26 п.п.);

- на срок от шести месяцев до одного года — 14,30% (-0,11 п.п.);

- на срок свыше одного года — 12,72% (+0,19 п.п.).

При расчете средней максимальной ставки учитываются срочные банковские вклады, доступные любому клиенту без предварительных условий.

Средняя ставка определялась как максимальное среднее арифметическое значение ставок в топ-10 кредитных организаций — Сбербанке, ВТБ, Газпромбанке, Альфа-Банке, банке «Открытие», Россельхозбанке, Росбанке, Тинькофф Банке, Промсвязьбанке, Совкомбанке.

Согласно индексу доходности вкладов платформы «Финуслуги», который оценивает динамику ставок топ-50 банков по размеру депозитного портфеля, на 3 мая 2024 года по вкладам от ₽100 тыс. предлагались следующие средние ставки в зависимости от срока:

- на три месяца — 14,78% (-0,01 п.п. по сравнению с показателем на 26 апреля);

- на шесть месяцев — 14,34% (0 п.п.);

- на год — 13,01% (+0,05 п.п.).

По данным платформы «Финуслуги», на 3 мая индекс средних ставок в топ-10 банков в зависимости от срока составил:

- на три месяца — 14,7% (+0,06 п.п. по сравнению с показателем на 26 апреля);

- на шесть месяцев — 13,93 (+0,05 п.п.);

- на год — 12,47% (+0,32 п.п.).

Как отметил старший управляющий директор по розничному бизнесу проекта «Финуслуги» Игорь Алутин, максимальные ставки по краткосрочным вкладам все еще выше уровня ключевой ставки и достигают 16,3–17,75%, а максимальные ставки по годовым вкладам сохраняются на уровне 15,5%. По его оценке, игроки готовы привлекать средства населения на короткий срок под высокие ставки и не ожидают быстрого смягчения ДКП, о чем говорит рост ставок по долгосрочным вкладам.

На 3 мая, по данным ежедневного индекса FRG100, средняя ставка в 80 крупнейших банках по вкладам сроком на один год на сумму от ₽100 тыс. составляет 11,59% годовых. Максимальное значение индекса за все время наблюдений с апреля 2017 года было зафиксировано c 24 апреля по 2 мая 2024 года — 11,66%.

Как следует из данных индексов, ставки в топ-10 банков повысились наиболее широким шагом для годовых вкладов и сроком до трех месяцев. Тогда как более широкая статистика показывает, что ставки по депозитам физлиц в топ-50 банков и топ-80 банков после заседания Банка России по ключевой ставке 26 апреля практически не изменились.

Топ-10 выгодных вкладов без дополнительных условий

Фото: Shutterstock

Фото: Shutterstock

«РБК Инвестиции » изучили предложения банков по вкладам и отобрали десять самых выгодных из них. Из рейтинга были исключены депозиты, предусматривающие оформление дополнительных услуг для получения максимального процента. Все ставки указаны в эффективном размере (для вкладов с капитализацией дана максимальная доходность при выполнении этого условия), без возможности снятия и пополнения счета.

Указанные в обзоре условия по депозитам не являются публичной офертой, размещены исключительно для предварительного ознакомления. Перед принятием решения о размещении денежных средств в банковской организации следует уточнить в ней полные условия на дату открытия вклада.

1. Московский кредитный банк

«МКБ.Преимущество+»

- Ставка: 18,5%.

- Сумма: от ₽10 тыс. до ₽1 млн.

- Срок: 95 или 185 дней.

Продукт доступен для клиентов, впервые открывающих вклад на «Финуслугах».

2. Банк «Дом.РФ»

«Надежный промо»

- Ставка: 18,5%.

- Сумма: от ₽10 тыс. до ₽500 тыс.

- Срок: 91 день.

Продукт доступен для клиентов, впервые открывающих вклад на «Финуслугах».

3. Тинькофф Банк

«СмартВклад»

- Ставка: 18,39%.

- Сумма: от ₽50 тыс. до ₽30 млн.

- Срок: от двух месяцев до двух лет.

Банк указывает максимальную доходность 18,39% годовых с учетом ежемесячной капитализации процентов и пролонгацией в течение года непополняемого двухмесячного вклада со ставкой 17% годовых.

4. Локо-Банк

«Локо-Вклад+»

- Ставка: 17,1%.

- Сумма: от ₽100 тыс. до ₽15 млн.

- Срок: 182 дня.

Продукт доступен для клиентов, впервые открывающих вклад на «Финуслугах».

5. Свой Банк

«Свой Вклад»

- Ставка: 16,5%.

- Сумма: от ₽30 тыс. до ₽500 млн.

- Срок: от 91 до 1095 дней.

6. Банк «Русский Стандарт»

«Новый доход»

- Ставка: 16,25%.

- Сумма: от ₽100 тыс. до ₽1,5 млн.

- Срок: от 95 до 181 дня.

Продукт доступен для оформления в офисах банка и онлайн с физлицами, которые ранее не заключали договоры банковских вкладов в АО «Банк Русский Стандарт» (срочные вклады).

7. Газпромбанк

«Новые деньги»

- Ставка: 16%.

- Сумма: от ₽15 тыс. до ₽10 млн.

- Срок: от 91 до 1095 дней.

Надбавка +1 п.п. начисляется на новые деньги — средства, превышающие совокупный остаток средств клиента на дату открытия вклада относительно совокупного остатка за 30 дней до даты открытия вклада.

8. Россельхозбанк

«Доходный»

- Ставка: 16%.

- Сумма: от ₽3 тыс. до ₽10 млн.

- Срок: от трех месяцев до четырех лет.

Продукт доступен для новых вкладчиков — физических лиц, не имеющих действующих срочных вкладов и накопительных счетов в течение 30 дней до обращения в банк (включая дату обращения) с целью открытия вклада.

9. ВТБ

«Выгодное начало»

- Ставка: 16%.

- Сумма: от ₽1 тыс.

- Срок: 181 день.

Предложение действует при условии отсутствия в течение 180 дней действующих вкладов или накопительных счетов от даты обращения в банк.

10. Альфа-Банк

«Максимальный»

- Ставка: 16%.

- Сумма: от ₽50 тыс.

- Срок: от трех месяцев до трех лет.

Максимальная ставка действует при открытии вклада сроком на три года с капитализацией процентов. Предложение действует для всех категорий клиентов.

Что будет с вкладами в 2024 году

Значительное изменение ставок по вкладам сейчас маловероятно, динамика будет зависеть от сигналов регулятора, считает Игорь Алутин. «Смягчение дает возможность плавной коррекции ставок по краткосрочным вкладам, но в случае жесткого сигнала можно ожидать новой волны роста ставок по этим продуктам», — добавил он.

Решение Банка России по ключевой ставке 26 апреля означает, что в летнем сезоне потребительская модель поведения россиян сохранится с уклоном в сбережения, считают в ВТБ. В этих условиях экстрадоходность по рублевым депозитам и накопительным счетам сохранится еще в течение двух-трех месяцев, добавили в пресс-службе кредитной организации.

Главный аналитик Совкомбанка Михаил Васильев полагает, что сохранение ключевой ставки на уровне 16% с жестким сигналом не окажет значимого влияния на банковские продукты. «Ожидаем, что ставки по депозитам и по кредитам останутся на текущих высоких уровнях в ближайшие месяцы», — сказал эксперт.

Руководитель центра макроэкономического анализа и прогнозирования Россельхозбанка Максим Петроневич считает, что россияне могут в спокойном темпе выбирать наиболее интересные условия размещения средств. «Учитывая тот факт, что 1 мая лимит бесплатных переводов между своими счетами по СБП повышен до ₽30 млн, решение вкладчиков может привести к более заметному, чем обычно, перетоку средств».

С 1 мая вступил в силу закон, согласно которому можно переводить деньги между своими счетами в разных банках в пределах ₽30 млн без комиссии. Нововведение нацелено на защиту прав вкладчиков, заявил председатель Госдумы Вячеслав Володин. «Важно, чтобы у людей была возможность переводить свои собственные средства между разными кредитными организациями без финансовых потерь», — добавил он.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Источник: quote.rbc.ru